| 小 | 中 | 大 |

2021-10-13 19:48 来源:证券日报网 左永刚

本报记者 左永刚 10月13日,宏观形势论坛(2021年秋季)“从两种杠杆率看我国国家债务水平”报告发布暨研讨会在京举行,中国人民大学重阳金融研究院(简称人大重阳)发布了《不应高估——从两种杠杆率看我国国家债务水平》报告(以下简称报告)。报告认为,我国“去杠杆”不应太快,财政与货币政策应真正地分别保持积极和稳健;同时建议普查我国企业的资产质量,摸清真实的不良资产率;切实降低国有企业、地方隐性债务项目和部分过度发展行业的高债务水平。报告由人大重阳首席经济学家、全球治理中心首席专家廖群主笔。

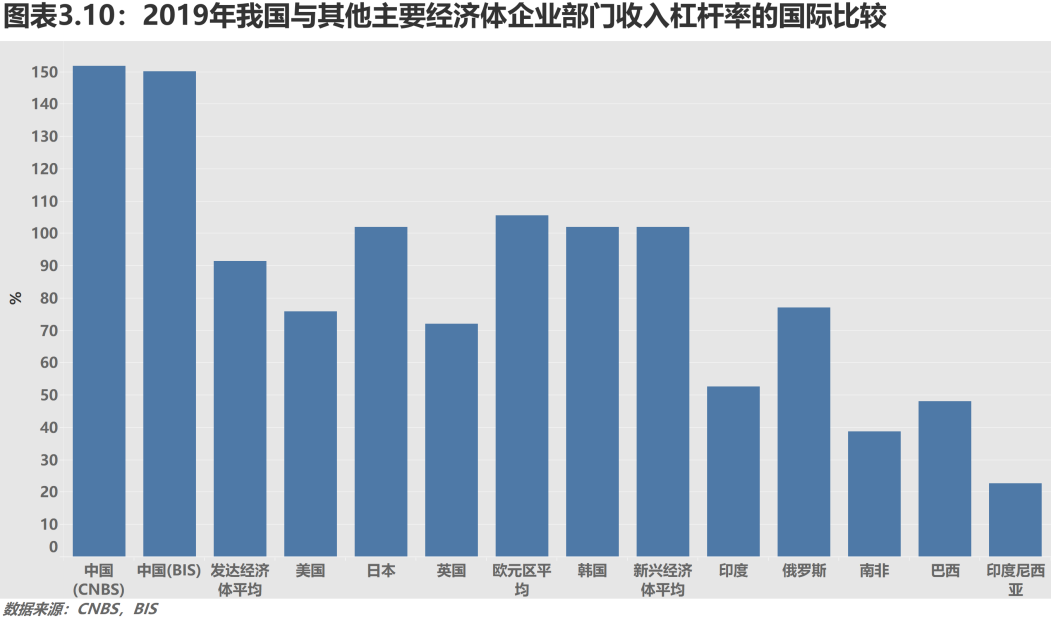

报告首先比较了当前研究主流的收入杠杆率(国家的债务总额/GDP)和获得较少关注的资产杠杆率(负债总额/资产总额)的合理性,认为两者从不同的视角衡量了国家的债务水平。报告认为,两种视角均有各自的明显逻辑,但国家债务水平是由各宏观经济部门的债务水平构成的,对不同的经济部门,二者逻辑强度不同。前者对政府和居民部门来说更强,后者对企业部门而言更高。 报告强调了企业部门债务水平的重要性和复杂性,及两种杠杆率衡量企业部门债务水平的合理性。报告发现我国企业部门债务水平高企。2019年我国的总体收入杠杆率为246.5%,意味着我国的国家债务总额为当年GDP的2.47倍;而分宏观经济部门看,2019年我国企业部门、政府部门和居民部门的收入杠杆率分别为151.9%、38.5%和56.1%。通过国际比较,也可以看出以收入杠杆率衡量,我国债务水平处于较高水平,其中企业部门更是大大高于其他国家。(见下图)

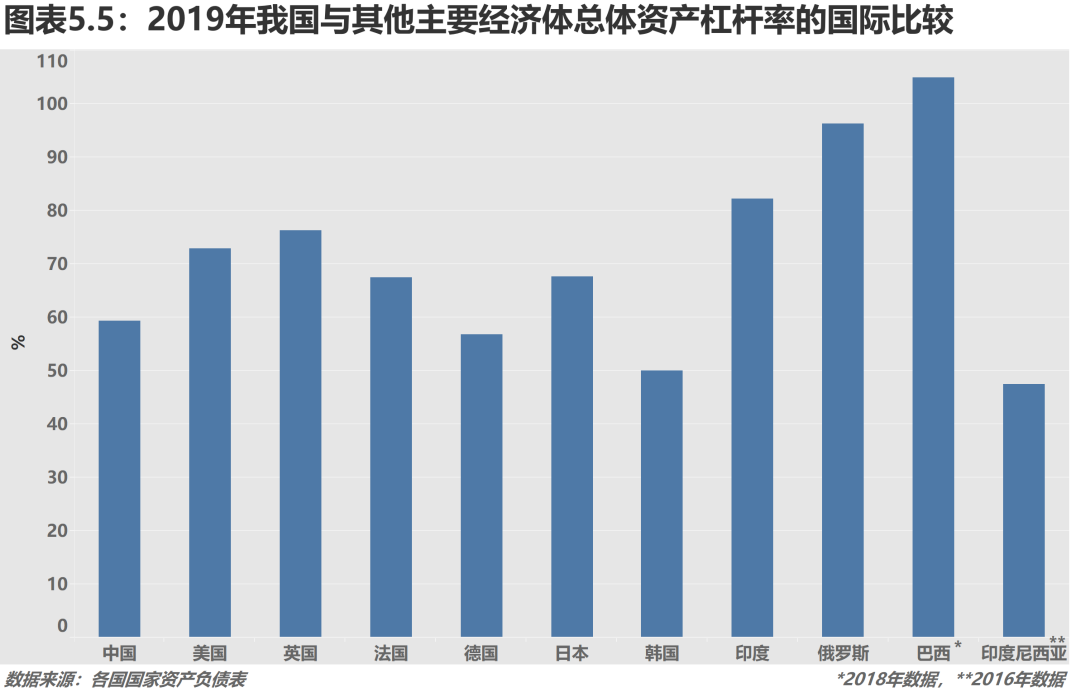

报告对背后的具体原因进行了解读。四大当然性成因包括重经济占比大、储蓄率/投资率高、债权融资主导和经济增长预期高。比如社会融资结构,在美国,股权融资占社会融资总额的70%左右,而在欧元区、英国和日本这一比例在55%-60%之间,均大大高于我国的5%左右。四大非当然性成因则为国有企业占比过大、部分行业过度发展和产能过剩、地方政府隐性债务膨胀和市场流动性过剩。比如国有经济占GDP的比重,世界平均水平在10%左右,发达经济体多在5%以下。而据世界银行,我国国有经济占GDP的份额仍高达28%,国企在工业增加值中的份额高达21%。必须认识到的是,四大当然性成因反映了现阶段我国经济结构与金融市场的若干本质性特征,由此引起的企业部门收入杠杆率高企并不表明我国企业部门的债务水平过高。此外,四大非当然性成因反映当前我国经济结构和金融市场方面的缺陷,由此造成的收入杠杆率高企超出了现阶段我国债务需求的本质,才确实表明我国企业部门的债务水平过高。这就是说,鉴于当然性成因的存在,收入杠杆率会高估我国企业部门进而国家总体的债务水平。 报告发现,如果以资产杠杆率进行衡量,我国国家债务水平不论从总体来看,还是分部门(企业、居民和政府部门)均不能算高。2019年我国的总体资产杠杆率为59.2%。分宏观经济部门看,2019年我国企业部门、政府部门和居民部门的资产杠杆率分别为60.2%、18.9%和10.8%。2019年底我国非金融上市公司的平均资产杠杆率为60.8%,与国家资产负债表60.2%的企业资产杠杆率水平相差无几。而根据国家之间的比较,我国总体资产杠杆率也处于中等水平(见下图),企业部门也显得较低。因此,以资产杠杆率与收入杠杆率来衡量我国债务水平,会得出不同的结果。

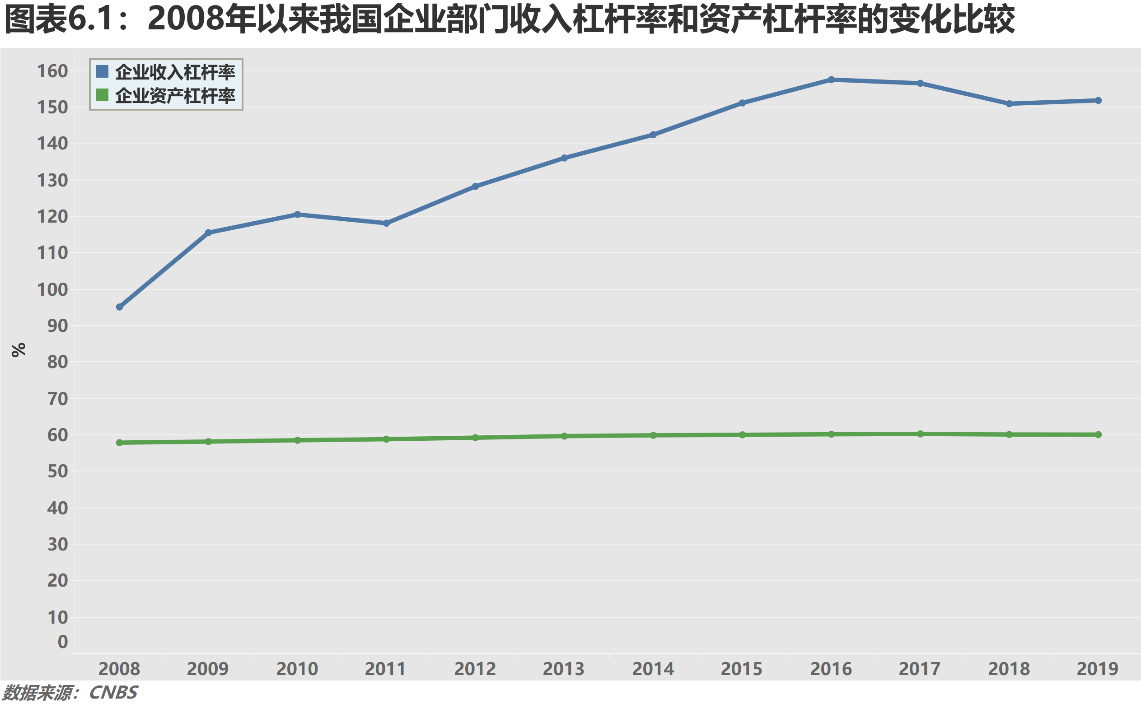

报告进一步分析差异来源,关键在于企业部门的收入杠杆率和资产杠杆率出现了大幅的背离:国际比较前者大幅高企,后者则不但不高而且偏低。这一背离产生的原由包括企业债务总额超高速增长,企业资产总额与债务总额基本同速增长,资产或债务的产出率下行。最终结果导致自2008年至2019年,我国企业部门的收入杠杆率从95%飙升至152%,而资产杠杆率却基本没有波动,保持在60%左右。(见下图)究其根本,在于我国企业的债务总额相对于GDP规模很高,导致收入杠杆率高企,但相对于资产总额不大,因而资产杠杆率不高,说明高额债务是由高额资产支撑的。而如果高额资产的质量很低,则以资产杠杆率衡量企业部门债务水平也会产生问题。所以,与其是专注于债务规模,不如关注资产质量。

报告最后总结认为,综合两种杠杆率的推论,我国企业部门进而国家的债务水平有降低的空间,但不应高估。此外,报告认为还有两点不应忽视,一是以资产杠杆率衡量企业部门的债务水平比收入杠杆率更为合理;二是与其专注于债务规模,不如关注资产质量。报告也对于政策走向进行了一些建议:第一,“去杠杆”不应太快,财政与货币政策应真正地分别保持积极和稳健;第二,普查我国企业的资产质量,摸清真实的不良资产率;第三,切实降低国有企业、地方隐性债务项目和部分过度发展行业的高债务水平。 (编辑 崔漫) |

版权所有 证券日报网

电话:010-83251700